- Виробництвом біометану можуть займатися також середні фермери, - Мінагрополітики

- В Україні біогазові потужності з початку року збільшилися на 52%

- Укрзалізниця презентувала програму цифрової трансформації вантажних перевезень

- «БІОГАЗ: МІФИ ТА РЕАЛЬНІСТЬ»

- "В Україні немає ринку збуту для біоетанолу" – експерт

Агроенергетичні трансформації на ринку України

23 березня 2023 року відбулась чергова конференція циклу Бізнес-трансформації на ринку агро, присвячена питанням біогазового/біометанового розвитку, а також здобуття енергонезалежності та пошуку фінансування для агроенергетичних ініціатив.

Перший модуль складався з кейсів 5 великих агрокомпаній, які вже збудували біогазові заводи, в процесі будівництва або придивляються до цього ринку.

Кейси цікаві та різнопланові, але виразно відслідковуються деякі спільні риси:

Стимулювання має значення. Агрокомпанії йдуть в біогазові та біометанові проекти, тому що є/був зелений тариф, або стимулююча надбавка за біопоходження сировини від ЄС.

Розмір має значення: якщо підприємство мале – мусить вкладатися в мережі, яких може не бути «під рукою», якщо велике – має розуміти, куди продаватиме надлишки біометану, якщо існуючі мережеві потужності просто його не зможуть прийняти.

Сировина має значення, і досвід використання різної комбінації сировини – теж. Тож, найкращим рішенням для агрокомпанії стане будівництво біогазових комплексів /установок при добре диверсифікованому бізнесі (великий земельний банк, тваринництво тощо).

Дигестат – приємний бонус у біогазовій діяльності, але не кінцева мета (незважаючи на надвисоку ціну на мінеральні добрива).

Гранти на будівництво біогазових заводів не дають, потрібно вкладатися своїм коштом та залучати банківське фінансування (навіть якщо мова про кредити ЄБРР – все одно через банки-партнери, не напряму, за виключенням великих проектів сумою від 10 мільйонів євро). Максимум – невеличкі допоміжні гроші на лабораторію чи щось по програмі підвищення екологічності.

«Міграція» гравців ринку агро в енергетику і навпаки створює додаткову гнучкість, коли з постачальника сировини компанія перетворюється в трейдера енергоресурсу, а якщо дозволяють технічні умови – переходить на різні типи енергії в залежності від ринкової кон’юнктури (коли вигідно – продає електроенергію, коли вигідно – подає газ в трубу (або притримує до часів кращої ціни).

З енергетичного бізнесу простіше будувати аграрні ланцюги (теплиці, тваринництво, біоетанол).

Майбутнє – за LNG.

Логістика має значення, тому біогазові проекти мають бути або подрібнені, або збудовані в такій локації, де поблизу є «труба».

Агрокомпанії, що має диверсифікований портфель джерел енергії, «віялові відключення» та блекаути не загрожують.

Локація майбутнього біогазового заводу – ключовий чинник його майбутньої ефективності.

Фінансові моделі мають враховувати експортну складову.

Варіантів поєднання в енергокластер біопотужностей багато (біогаз+біоетанол). Рішень багато, і все залежить від потреб і можливостей.

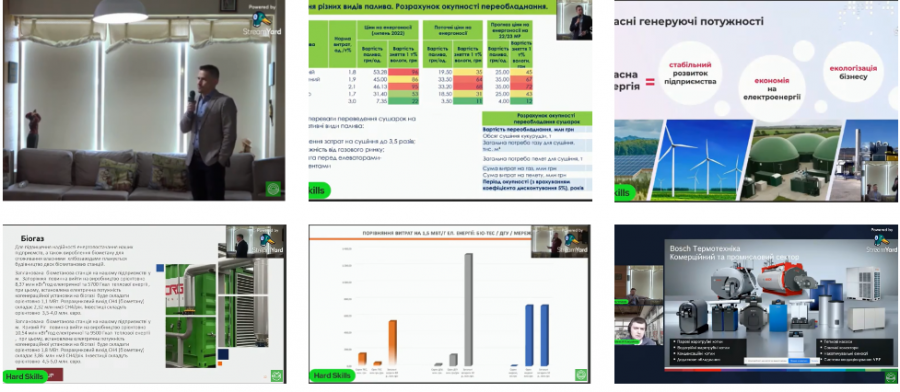

Другий модуль був про енергоефективні, енергозберігаючі та енергозаробляючі рішення поза сегментом біогазових рішень, для тих агрокомпаній, в кого ще нема біогазових заводів. На якому типі палива й обладнання сушити кукурудзу, щоб не вилетіти в глибокий мінус за «ринкової» ціни на газ?

Фінансові моделі у процесу пошуку консенсусу можуть бути вельми цікаві. Інколи треба включити трейдингові функції, щоб вчасно продати сировину дорожче (якщо є де зберігати). Інколи вдаватися до давальницьких схем, або й самим ставати аутсорсером або надавачем послуг, щоб зменшити кости для основного бізнесу. Особливо коли не маєш замкненого циклу.

Якщо ви використовуєте землі для виробництва паливних матеріалів, має значення регіон наближення до ЄС і експортні квоти теж. Тож слід проявляти неабияку гнучкість в роботі з паливним матеріалом навіть біопоходження, оскільки «уряд нє дрємлєт».

За умов постійного зростання ціни електроенергії найкращим способом зменшити витрати на електроенергію і відповідно собівартість продукції буде створити власну генерацію. Сонце – це найпростіший спосіб. Крок №2 – використання більш складних рішень типу агровольтаїки, автономного поливу тощо.

Строки окупності промислової СЕС дуже залежать від потужностей і прогнозованої ціни на електроенергію. На події звучали цифри від 36 місяців до 10 років.

Також варто звернути увагу на такий вид генерації, як БіоТЕС (працює на таких видах сировини, як лузга соняшника, пелета, стержні кукурудзи, дерев’яна тріска). Так, це найдорожче рішення з точки зору капітальних витрат, але має наразі найменшу собівартість одиниці електроенергії у порівнянні з мережевими рішеннями або генераторами.

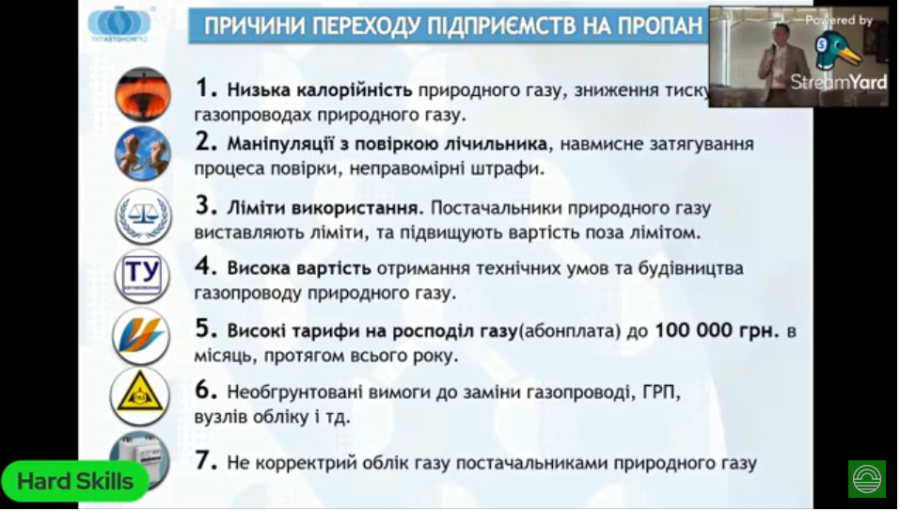

Ну, і найпростішим енергонезалежним рішенням для агропідприємств є такий вид палива, як пропан-бутан. В періоди, коли паливо не потрібно (наприклад, сушарки не працюють), проект може використовуватися як бізнес, тобто постачати енергію для інших своїх підрозділів/напрямків або сторонніх споживачів. Також цей вид палива використовується і на біогазових заводах з метою покращення калорійності газу. Найкраще – що ринок висококонкурентний і сформований. Коли у вас 100 постачальників, яких можна обрати, — працювати набагато веселіше й ефективніше, ніж мати справу з облгазами.

Фінансування агроенергетичних ініціатив – питання не просто болюче, часом воно за межами не просто соціальної відповідальності, а й здорового глузду. Бізнес, з одного боку, знаходиться у вкрай болючих стосунках з банками з питань реструктуризації кредитного портфелю за умов потрапляння об’єктів у зону дії військових ризиків, з іншого – шукає грантові можливості бодай на неопераційну активність, як-то маркетинг, сертифікація, навчання тощо.

На сьогодні головним і почасти єдиним джерелом фінансування агроенергетичних ініціатив є власні кошти. Відповідно, період окупності таких проектів не може бути більше 4(чотирьох) років.

Передусім, основним стримувачем інвестицій закордонних компаній є відсутність інструментів страхування ризиків.

Прямі іноземні інвестиції з Канади в український агросектор невеликі, але сталі. Астарта залучає фондування Fairfax Financial Holdings, AGI формує агроінфраструктуру, постачаючи обладнання для елеваторів. Export Development Canada є фактично страхувальником і активізувала свій інтерес до роботи з Україною.

ЄБРР на сьогодні найбільший друг українського бізнесу, державних підприємств та банків. В минулому воєнному році обсяг інвестицій сягнув 1,7 мільярда євро. Але отримали ці кошти передусім Нафтогаз, Укренерго, Укрзалізниця. Агропромисловому комплексу дісталось 200 млн євро на поповнення обігового капіталу та вирішення проблем з логістикою. Зокрема, в минулому році був профінансований проект з компанією Грейн Альянс — створення хабу в Словаччині для розвитку експорту в ЕС.

ЄБРР наразі домовився з донорами, які покривають частину військових ризиків, але не всю — вони також беруть ризики на свій баланс. То ж готові і зараз, попри воєнний стан, співфінансувати агробізнеси. Звісно, якщо вони (ці бізнеси) готові ризикувати та вкладатися в проекти в умовах повної невпевненості. За умов ретельної оцінки проектів, що подаються на фінансування.

Проекти з зеленої економіки можуть фінансуватися з донорських фондів, а також ЄБРР надає послуги з проектних та екологічних рішень. Існує кешбек в розмірі 25% в таких проектах, але їх ліміт – 0,5 млн євро.

Початковий розмір кредиту власне ЄБРР – 10 млн євро (максимальний строк – 7 років). МСБ фінансується через банки-партнери (розмір кредиту – 50 тис. – 5 млн євро).

Єдиний комерційний банк, який зацікавився участю у конференції предметно, слушно зазначив, що банківська система як така не призначена для фінансування інвестицій. Вона є консервативним інструментом перенаправлення депозитів фізичних та юридичних осіб в коротко- та середньострокові інструменти без ризику їх втрати. Тож банки – це допоміжний капітал. Для ризикованих проектів є біржі та приватні інвестори.

ЕКА як постачальник рішень зменшення ризиків може бути залучений до програм купівлі обладнання з використанням акредитива.

Проекти IFC орієнтовані на підтримку зеленої економіки й енергетики зокрема, в т.ч. в агро. Але капітал спрямовується не безпосередньо агрокомпаніям, а в банківський сектор. Проекти сфокусовані передусім на розуміння, чи мають вони вплив на зміну клімату, а вже потім розглядається їх економічна ефективність. Наразі в IFC активних проектів нема, але анонсовано про 300-мільйонний проект направлений в зелене фінансування агро, зниження викидів вуглецю.

ІЦ УАК за матеріалами K&P Partners

agroconf.org

Схожі новини

Фотозвіти

Новини техніки

-

Гидравлические насосы-дозаторы: что важно знать перед выбором

Насос с дозатором – гидравлический узел, который функционирует вместе с насосом НШ и гидроцилиндром. Прямое его

Докладніше